Default bajo dolarización

La dolarización no impide un default de la deuda soberana. Así lo demuestra el caso de Ecuador. En diciembre de 2008 el presidente Correa declaró un default y en mayo de 2020, en plena crisis covid, volvió a hacerlo su sucesor, Lenín Moreno. El Salvador, otro país que dolarizó su economía en este siglo, no ha declarado un default pero el mercado aparentemente cree que prontó lo hará. Su prima de riesgo país actualmente bordea 2300 puntos básicos y el FMI proyecta déficits fiscales recurrentes para los próximos cinco años alcanzando 8% del PBI en 2027. Es interesante observar sin embargo que en ambos casos el impacto negativo de las crisis de insolvencia del Estado sobre el sector privado fue limitado. Esto contrasta con la experiencia argentina desde 1984, y muy particularmente a partir de 1993, cuando comenzó la integración financiera con el resto del mundo.

Ecuador versus Argentina

En lo que va del siglo Ecuador entró en cesación de pagos en dos ocasiones: diciembre de 2008 y mayo de 2020. Ya lo había hecho en 1999, es decir, dolarizó su economía estando en default. Por su parte Argentina tuvo un default técnico en julio 2014 (al incumplir un fallo del recordado juez Griesa) que no tuvo mayores consecuencias, y otro en mayo de 2020.

Teniendo en cuenta lo antedicho no sorprende que la prima de riesgo país de Ecuador entre enero de 2006 y diciembre de 2021 promediara 980 puntos básicos, mientras que la de la Argentina promediara 881 puntos básicos. En términos de esta variable, ambos países encabezan el ranking de América Latina.

También tuvieron en común un brote de populismo. Ecuador entre enero de 2007 y mayo de 2017 (aunque recién comenzó a manifestarse con virulencia a partir de diciembre de 2008) mientras que Argentina entre esa fecha y diciembre de 2015 y luego a partir de diciembre de 2019.

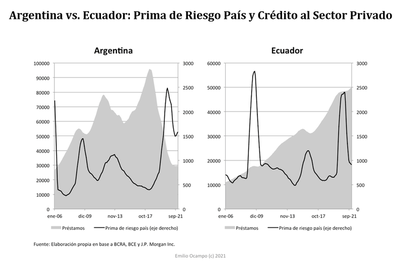

Sin embargo, el impacto de los defaults sobre la evolución del sistema financiero fue muy diferente en ambos países. Como se puede ver en los gráficos siguientes, que mide la evolución del promedio móvil de préstamos y depósitos en dólares de diciembre de 2021 en el eje izquierdo y de la prima de riesgo país en el eje derecho, en Ecuador ambas variables crecieron consistentemente mientras que en el caso de la Argentina no sólo tuvieron una alta volatilidad sino que es fácil ver una correlación negativa con la prima de riesgo país. En promedio, una suba de la prima de riesgo país de 100 puntos básicos provocó una caída de 1.500 millones de dólares en el volumen de crédito al sector privado. En contraste, en Ecuador la relación entre ambas variables fue levemente positiva.

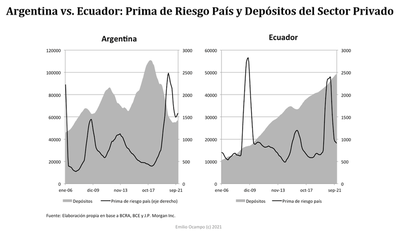

Lo mismo sucede con los depósitos. En el caso argentino, aumentos en la prima de riesgo país están asociados a caídas en los niveles de los depósitos mientras que en Ecuador la relación es levemente positiva.

El caso de El Salvador

La dolarización en El Salvador no tuvo tantos altibajos como en el Ecuador, por lo menos hasta la llegada de Nayib Bukele a la presidencia en junio de 2019. Bukele no sólo ha degradado la calidad institucional, sino que además lanzó un experimento monetario inédito en el mundo: la adopción del bitcoin como moneda de curso legal. El objetivo declarado era reemplazar gradualmente al dólar y financiar déficits fiscales crecientes. Sin embargo, el proyecto fracasó desde el inicio, ya que, a pesar de la propaganda gubernamental, la población salvadoreña nunca adoptó la criptomoneda para realizar sus transacciones corrientes. Tanto el FMI como las agencias calificadoras de riesgo y los mercados consideraron al experimento de Bukele como altamente riesgoso.

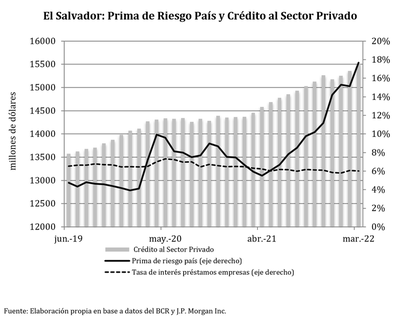

La prima de riesgo país aumentó de 475 puntos básicos en junio de 2019, cuando asumió Bukele, a 1400 puntos básicos en diciembre de 2021 (hoy ronda 2300 puntos básicos, la más alta de América Latina). A pesar de todos los trastornos causados por las políticas gubernamentales y el shock del covid-19, el sistema financiero salvadoreño hasta ahora operó normalmente. De hecho las tasas de interés domésticas cayeron durante el período iniciado en abril de 2021, en el que se produjo un aumento sostenido de la prima de riesgo país.

Conclusión

La evidencia demuestra que las crisis fiscales en Ecuador y El Salvador han tenido menor impacto negativo sobre el sistema bancario, y por ende, también sobre la actividad económica.

Esto no sólo se debe exclusivamente a la dolarización sino también a que los bancos ecuatorianos y salvadoreños han tenido un nivel de exposición al sector público muy inferior al de los argentinos. A diciembre de 2021, en Ecuador y El Salvador el crédito al sector público (incluyendo al respectivo banco central) representaba no más de 15% del crédito total, mientras que en la Argentina casi un tercio (y actualmente alcanza prácticamente la mitad).

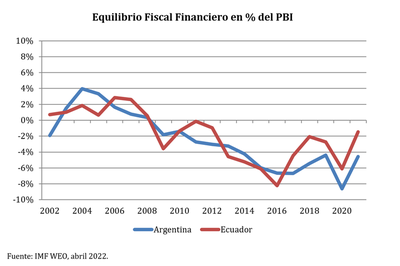

Un punto importante a recalcar es que a partir de 2009 Ecuador siguió una política fiscal fuertemente expansiva, que en su magnitud fue similar a la de Argentina bajo Cristina Kirchner.

Correa inicialmente financió sus déficits colocando títulos públicos en el BCE (es decir, usó los encajes bancarios) y vendiendo petroleo a China con contratos forward. Luego en 2014 logró volver a los mercados de capitales internacionales lanzando un bono a 10 años con un cupón de 7,95%, algo que nunca lograron los Kirchner debido al pleito con los holdouts. El Salvador, cuyos desequilibrios fiscales fueron más moderados, también consiguió financiar sus déficits fiscales en los mercados de capitales internacionales.

Si los déficits son elevados y persistentes, su financiamiento a través del sistema bancario es altamente pernicioso y tiende a aumentar la vulnerabilidad macroeconómica, especialmente si el grado de desarrollo financiero es bajo, como es el caso de la Argentina.

Esta es una de las razones por las que siempre recalcamos que si la Argentina opta por una dolarización, esta debe ir necesariamente acompañada por una reforma bancaria que a) impida que los depósitos y los encajes bancarios sean utilizados por el gobierno para financiar los déficits fiscales, y b) que reduzca la exposición de los bancos al sector público. Ambas condiciones a su vez contribuirán a reducir significativamente tanto el riesgo de corridas bancarias y crisis sistémicas como la vulnerabilidad macroeconómica.

En la Argentina tanto los niveles del gasto público, de deuda pública y déficit fiscal son elevados en términos históricos y en comparación con el resto de América Latina. Hay que reducir el primero significativamente no sólo bajo una dolarización sino bajo cualquier plan de estabilización con alguna chance de éxito.

Sin embargo, hay que aceptar sin dramatismo la posibilidad de un default bajo una dolarización. Así ocurrió en el Ecuador y, como hemos visto, el impacto negativo sobre el sistema bancario y la actividad económica ha sido menor que en la Argentina.

En los mercados de deuda, tanto privada como soberana, los defaults son un dato de la realidad. Hay que tener en cuenta las siguientes consideraciones.

Primero, es preferible un default bajo una dolarización que una inflación alta, persistente y volátil con moneda propia. Los bonistas son compensados por asumir el riesgo del primero, mientras que la población no sólo no recibe compensación alguna sino que paga un costo por la segunda.

Segundo, el financiamiento del déficit a través de un sistema bancario poco desarrollado es una estrategia casi tan perniciosa como la inflación. Los depósitos a plazo fijo siempre cotizan a la par pero su rendimiento ajustado por inflación ha sido negativo. En los últimos quince años, en promedio, este rendimiento fue -0,4% mensual, lo que significa que si alguien invirtió en un plazo fijo y lo renovó cada 30 días perdió prácticamente la mitad de su capital. Esto es un default insidioso y velado a los ahorristas del sector privado, cuyos efectos son casi tan nefasto como la inflación. Es una de las razones por las cuales no hay ahorro doméstico y el ratio de depósitos sobre PBI en la Argentina no alcanza a 10% cuando en Ecuador es 50%.

Tercero, bajo una dolarización una estrategia de defaults recurrentes tiene corto alcance. A mediano o largo plazo se impone la disciplina fiscal. Tanto la experiencia argentina entre 1900 y 1942 como la evolución de Ecuador despues de Correa lo confirman.

Finalmente, bajo una dolarización y con un sistema bancario libre, competitivo e integrado al resto del mundo e independiente del sector público, la prima de riesgo país tenderá a desvincularse del costo de capital del sector privado. Como lo confirma la experiencia de Ecuador y El Salvador en los últimos veinte años, la disponibilidad de crédito en dólares en el mercado bancario doméstico permitirá al sector privado financiarse a tasas de interés más bajas que las del sector público.