Dolarización y shocks de confianza

La política argentina típicamente se encuentra entre la espada y la pared. Un estado que crónicamente gasta por encima de su restricción presupuestaria, tarde o temprano, debe enfrentar algún tipo de ajuste. Dicho ajuste viene en la forma de alta inflación (o hiperinflación), default, impuestazo, o crisis cambiaria. En otras palabras, el sector público le carga el costo de sus desequilibrios fiscales al sector privado.

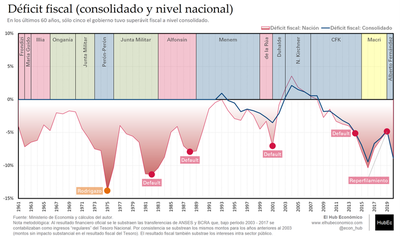

En los últimos 80 años Argentina ha tenido superávit fiscal brevemente y de manera accidental luego de la crisis del 2001, es decir, a costa de default y suba de impuestos, no gracias a un plan de reforma del estado. No sorprende que rápidamente el país haya caído en nuevos niveles insostenibles de déficit.

En resumidas cuentas, el ciclo populista es el siguiente.1 Un nuevo gobierno populista expande el gasto a niveles insostenibles, el inevitable deterioro económico los lleva a perder las elecciones presidenciales. Un gobierno “ortodoxo” debe hacer el trabajo sucio de ajustar las cuentas del fisco. Dicho ajuste genera descontento en el electorado, quien vuelve a elegir un gobierno populista iniciando un nuevo ciclo populista.2

Romper este ciclo populista requiere de un ajuste que en lugar de producir una caída en la actividad económica genere crecimiento. Es decir, un ajuste acompañado de un shock de confianza. El Problema es que no es posible generar un shock de confianza sin credibilidad a largo plazo.

¿Es posible producir un ajuste acompañado de crecimiento? La evidencia empírica sugiere que sí. Quizás un ejemplo paradigmático sea el de Estados Unidos luego de la Segunda Guerra Mundial.3 Entre 1944 y 1947, la participación del gasto público en el PBI cayó de un 45% a un 10%. A pesar de la magnitud de este “ajuste”, no aumentó el desempleo ni cayó el consumo.4 Un estado menos presente permitió un mercado en expansión.

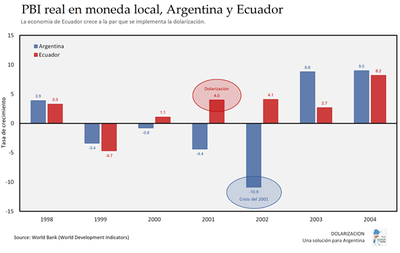

Dada su anomia institucional, Argentina tiene muchas dificultades para producir un shock de confianza a la par que se da un ajuste económico. Casos como Ecuador muestran que una dolarización es una manera de “importar” la credibilidad que la política local es incapaz de producir. De este modo, el gobierno “ortodoxo” se beneficia de un shock de credibilidad que le permite afrontar un ajuste sin el costo político asociado a una caída en la actividad económica.

Ambos países, Argentina y Ecuador sufrieron crisis económicas en paralelo. La crisis del 2001 en Argentina llevó a una caída del PBI real del 10.9% en el 2002. El manejo político de dicha crisis es una guía práctica de cómo no hacer un ajuste fiscal. Por otro lado, Ecuador dolariza en enero del 2001. Ese mismo año la economía crece un 4% manteniéndose en valores positivos hasta que las políticas de Correa estancan la economía en el 2015. La economía argentina se estanca en el 2011. Pero la diferencia entre el estancamiento en Ecuador y Argentina no es sólo de fecha. Mientras Ecuador mantiene su estabilidad de precios, en Argentina el estancamiento económico viene acompañado de una inflación alta y creciente.

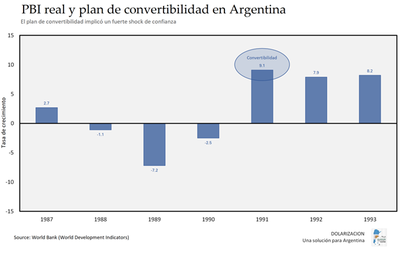

¿Es posible un shock de confianza en Argentina a la par que se da un ajuste fiscal? Así lo muestra el caso de la convertibilidad, que puso fin abrupto a la hiperinflación al mismo tiempo que inició un proceso de crecimiento económico. En 1989 y 1990 el PBI real cayó un 7.2% y 2.5% respectivamente. En 1991 el PBI real se expandía un 9.1%.

Lamentablemente no es posible repetir este experimento. En 1991 la sociedad Argentina creía que una ley del Congreso era eso, una Ley del Congreso. El comportamiento de la política en el 2001 demostró que ese no era el caso. La facilidad con la cual el mismo Congreso aprobó y luego derogó o ignoró leyes como la de deficit cero e intangibilidad de los depósitos terminaron de demostrar que las leyes argentinas no son creibles. El comportamiento tipo “escribanía” que ha tenido el Poder Legislativo desde el ascenso del kirchnerismo en el 2003 no hacen más que incrementar el problema de falta de credibilidad. El Poder Legislativo es visto como un brazo del Poder Ejecutivo y no como un contra-peso de poder independientemente de qué partido político gobierno. Los legisladores no son legilsadores, son “soldados políticos” del Presidente de turno.

La falta del componente credibilidad hace que propuestas un bi-monetarismo (competencia de monedas), una ley de independencia del BCRA, y otras alternativas que buscan mantener al peso en circulación tengan una alta probabilidad de fracaso.

Una dolarización como la que proponemos junto a Emilio Ocampo tiene dos ventajas frente a otras reformas: (1) Evita una caída en la actividad económica que destruya el capital político del gobierno, y (2) minimiza la probabilidad de fracaso, evitando así una mega-crisis que la sociedad Argentina no está en condiciones de soportar.

-

Lo que sigue es una simplificación de las cuatro etapas del “populismo macroeconómico” de Dornbusch y Edwards (1990). ↩︎

-

Emilio Ocampo (2015) estudia el rol del precio de los commodities en el ciclo populista de Argentina. Por mi parte, junto a mi colega Alexandre Padilla (2020) estudiamos el caso para América Latina en general. ↩︎

-

Hay algunos detalles técnicos a tener en cuenta. Por ejemplo, una serie de PBI real de Estados Unidos muestra una baja luego de la Segunda Guerra Mundial que no es consistente con los datos de desempleo y consumo. La baja en el PBI real no se debe a una caída en la actividad económica, sino al efecto estadístico de pasar de precios controlados durante la “economía de guerra” a precios libres de mercado en 1946. En otras palabras, el PBI real se encuentra estadísticamente inflado durante la Segunda Guerra Mundial. Este es uno de los puntos que Friedman y Schwartz mencionan en su clásico A Monetary History of the United States, 1867 – 1960. ↩︎