Dolarización y Tipo de Cambio Real

En un post reciente, planteamos la necesidad de incorporar la llamada “Crítica de Lucas” a cualquier análisis del impacto de una dolarización sobre el funcionamiento de la economía argentina.

Una de las variables que más se altera con una dolarización es el tipo de cambio real

Algebraicamente,

El tipo de cambio real es el precio relativo clave en cualquier economía. Si los precios del sector de bienes transables se alteran de manera duradera en relación a los no transables, eso influye en la asignación de recursos entre uno y otro sector y por ende en la estructura de la economía. Caeteris paribus, cuanto más alto el tipo de cambio real mayor será el peso del sector transables y vice-versa.

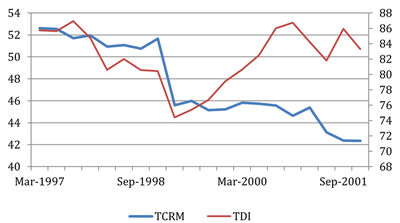

Por otro lado, cuanto mayor la volatilidad del

En un mundo ideal el banco central no sólo contribuye a mantener un

Los precios de los bienes transables pueden caer por varias razones. Por ejemplo, una deflación mundial como la de los años treinta. También puede ocurrir que un importante socio comercial devalúe fuertemente su moneda, haciendo más baratos los bienes que intercambian ambos países. Así ocurrió por ejemplo en enero y febrero de 1999 cuando Brasil devaluó el real. Esta decisión provocó una apreciación real del peso, que mantuvo su paridad frente al dólar.

El

En teoría, tanto el

A diferencia de un régimen de tipo de cambio fijo, un régimen de tipo de cambio flexible permite contrarrestar en parte los movimientos de precios. Existe una extensa literatura sobre los costos y beneficios de distintos regímenes cambiarios (fijo, flotante, y opciones intermedias).

En el caso de una dolarización, dado que el peso dejaría de existir, el

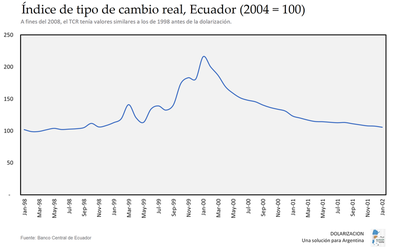

En una economía con fuertes desajustes de precios relativos como la argentina, idealmente, la corrección debería hacerse antes de una dolarización, particularmente si esta implica una fuerte devaluación de la moneda local.2 Esto evitaría una inflación en dólares elevada. Por ejemplo, en el caso de Ecuador, el ajuste se hizo después de la dolarización. Consecuentemente, en los doce meses posteriores la inflación anual fue de casi 100% en dólares. Como se puede ver en el gráfico siguiente, a fines de 2000 el

Según un análisis superficial, de esta manera se habrían erosionado por completo los “beneficios” en términos de la competitividad del dólar alto alcanzado con la dolarización. Decimos superficial porque no se puede ignorar el impacto de un shock institucional que significa una dolarización. Más precisamente, el

Es necesario distinguir entre el

Por lo tanto, sería un error pensar que, si el

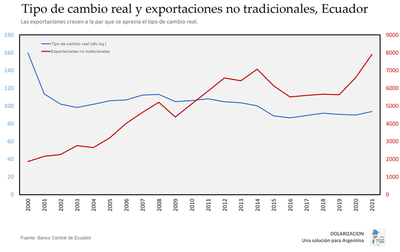

El gráfico siguiente muestra como aumentó el volumen de las exportaciones a pesar de que el

Más aún; las exportaciones no tradicionales aumentaron en términos reales y como porcentaje de las exportaciones totales aún cuando aumentaba el precio del petróleo y el tipo de cambio real se apreciaba.

Por lo tanto, la primera cuestión es tener en cuenta que una dolarización altera el

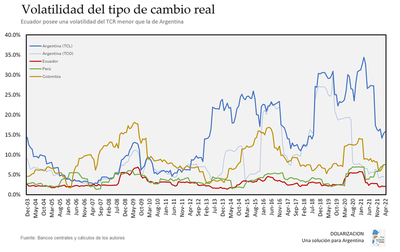

Una segunda cuestión a considerar es lo que ocurre con la volatilidad del

Ya hemos visto que este no es necesariamente el caso en términos de actividad económica (aquí y aquí). Sin embargo, tampoco lo es en términos de volatilidad del

Al analizar la conveniencia de una dolarización es importante no caer en una falacia de Nirvana. La comparación relevante es la volatilidad del

Es natural preocuparse por el

Hay otro punto importante relacionado con el

Por ejemplo, en la medida que el sector de bienes exportables esté endeudado, una fuerte apreciación del

Sin embargo, este argumento no es aplicable a países como la Argentina en los que el principal deudor del sistema bancario es el Estado, cuyos ingresos están denominados en pesos y su deuda en dólares. Como el país esta sobre-endeudado en esa moneda, las crisis fiscales son inevitables y generan un problema para el sector privado endeudado, tanto en el sector de bienes transables como no transables, que es amplificado por el apalancamiento del sector bancario. Es decir, el Estado contamina con su deuda al sector bancario, que actúa como canal de transmisión que convierte a una crisis fiscal en una crisis económica. Como hemos demostrado en otro post, la evidencia de Ecuador es bastante contundente respecto a las ventajas de la dolarización en este aspecto.

El descalce cambiario del sector público desaparecería con una dolarización, lo cual tendería a bajar la prima de riesgo país y a reducir el riesgo de roll-over de la deuda. Además, como ha señalado Guillermo Calvo, al gobierno puede recurrir a la política comercial para morigerar el impacto de los shocks al

-

En Argentina históricamente el populismo ha gobernado en períodos en los que hubo una mejora sostenida de los

-

Para minimizar el riesgo de una corrida de depósitos, la dolarización debe hacerse a un tipo de cambio cercano al del mercado. ↩︎

-

A mediano plazo el TCR estará en equilibrio cuando el saldo de la cuenta corriente sea sustentable con pleno empleo y estabilidad de precios (es decir, cuando el PIB real se iguale al potencial). A largo plazo el TCR estará en equilibrio cuando la economía esté en equilibrio externo. ↩︎